はじめに

ほしい物件が決まってくると、検討が必要になってくるのが「住宅ローン」です。ローンは金融機関からお金を借りる契約なので、「住宅ローン」を受けて分譲マンションを買う場合は十分な知識と最適のローンを選択する判断力が求められます。

今回は自分の状況・収入あった「住宅ローン」選びのため基礎知識を紹介します。

§1 売買契約と金銭消費貸借契約(ローン)

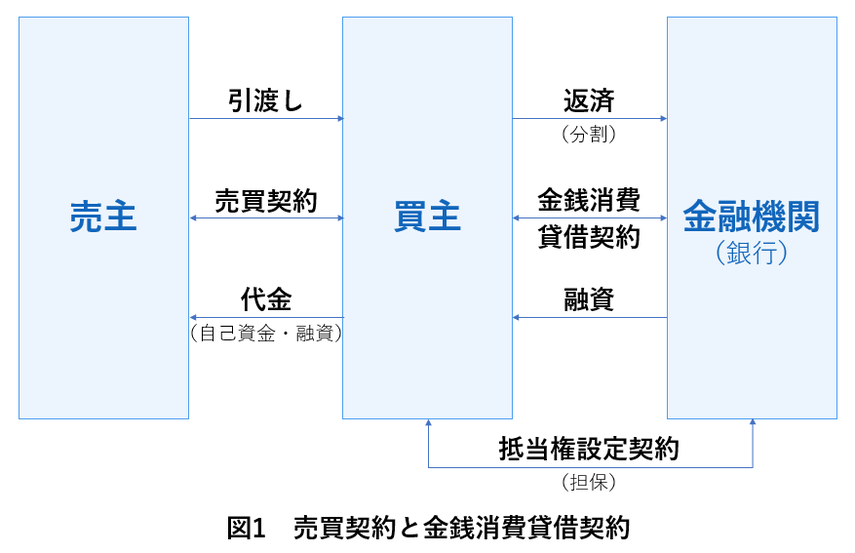

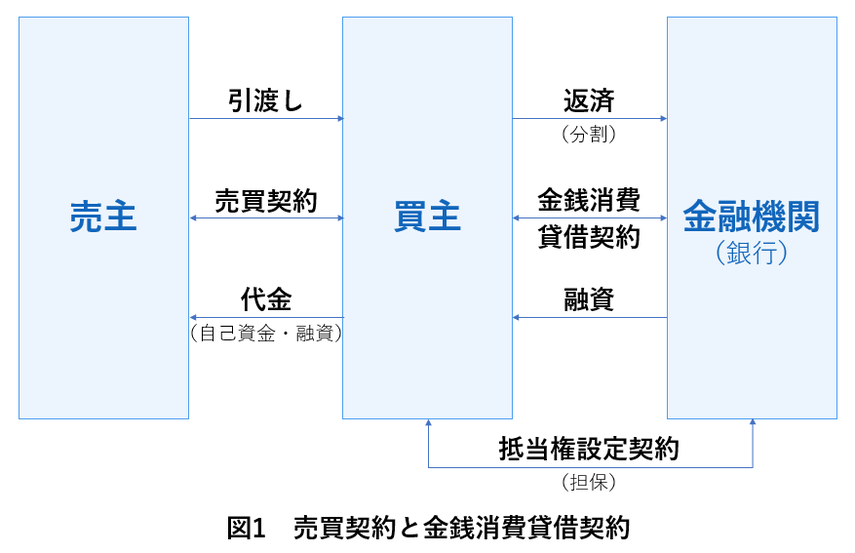

分譲マンションは売買契約を結んで購入します。売買契約は売主と買主が契約しますが、売主は買主にマンションを引渡す義務を、買主は売主に代金を支払う義務を負います。売主が引渡したにもかかわらず買主が代金を支払わない、買主が代金を支払ったにもかかわらず売主が引渡さないなどの問題が生じないよう、それぞれの義務は同時に果たすのが基本です(同時履行)。このため、売買契約を実行する日には、例えば融資する銀行の会議室に売主と買主のほか宅地建物取引業者や登記を行う司法書士なども同席して、引渡しと代金支払いを同時に行います。これによって売買契約は完結(終了)します。

売買契約の義務は同時履行する必要がありますので、マンションの引渡しを受ける買主は、自分の義務である代金についてはその全額をこの日に支払います。高額なことも多い分譲マンションの代金を自己資金だけで支払える人は限られていますので、自己資金で不足する部分は銀行などの金融機関から融資を受け、借入金(ローン)で支払います。言い換えると、ローンをしてでも代金全額を準備しないと分譲マンションを手に入れることができません。ローンが可能かどうかが売買契約を履行きるかどうかに直接関係し、ローンが可能=分譲マンションを購入できる、という図式になります(図1)。

買主が金融機関からお金を借りる契約を金銭消費貸借契約(ローン契約)といいます。金銭消費貸借契約によって買主は金融機関から融資を受けることができる一方、買主は金融機関に返済する義務を負います。借り入れたお金を一括で返済することは困難ですから、借入金は長期間にわたって分割して返済することが通常です。

このように、売買契約は決裁する日で完結する一方、借入金を返済する金銭消費貸借契約は長期間継続します。ローンを受けて分譲マンションを買う場合は、長期にわたる借入金の返済について十分な知識と自分のとって最適のローンを選択する判断力が求められます。

なお、長期間におよぶ返済期間中に想定外の事象がおきて返済不能になった場合、銀行は融資した分譲マンションを強制的に売却し(競売)、売却代金からローン残高を回収します。せっかく手に入れたマンションを売却されてしまうのは酷ですが、そのようにしないと銀行の経営が成り立ちません。貸付金が返済されなくなった場合に強制的に不動産を売却する権利を抵当権(担保)といい、金銭消費貸借契約と同時に金融機関と買主の間で結びます(図1)。

§2 住宅ローンの種類と特徴

§2-① 何年くらい借りることができるか~返済期間・借入期間~

返済期間が短いと1回あたりの返済額が高額になります。逆に、長ければ低額ですみます。家計への影響を考えればなるだけ長期に借り入れて1回あたりの返済額を低額に留めたいと考えることでしょう。住宅ローンの返済期間は35年以内が一般的ですが、金融機関によっては最長50年の返済期間を設けることもあります。もっとも、35年の返済期間を認める金融機関でも、建物が古く残存耐用年数が短い場合や、ローン契約者の年齢によっては借入期間が制限される場合もあります。年齢制限については、返済期間満了時の年齢が75歳、80歳など、相応の高齢まで借りることができます。

返済期間を長くすれば月々の返済額を少なくすることができ、家計に余裕が生まれますが、返済期間を通じて支払う利息返済額が多くなり、結果として総返済額は増加します。

§2-② 将来金利が高くなることがあるのか~固定金利と変動金利~

現在は歴史的にみても低金利です。その意味でローンを借りてマンションを購入する好機ですが、低金利の現在借りたローンの金利が将来高くなることがあるのでしょうか。固定金利と変動金利の二種類があり、ローンを借りる際に選択することができます。

固定金利ローンは、借入期間中の返済利率が一定のローンです。固定金利ローンを選択すると、その後市場の金利が上昇しても、当初契約した利率のまま最後まで返済を続けることができます。固定金利ローンを提供する金融機関からすると、貸し付けたお金から受け取る利息よりも、貸し付けるために預金者から集める預金に対して支払う利息の方が高くなる「逆ザヤ」のリスクを負うことになります。このため、固定金利ローンの利率は変動金利ローンよりも高くなることが通常です。

変動金利ローンは、市場の金利の変動に応じて返済金利が変動するローンです。上述のとおり固定金利ローンよりも低い利率になりますので、変動金利ローンを選択すれば返済額を小さくすることができます。一方で、将来の市場の金利が高くなると高くなった利率が適用され、返済額が増額されるリスクを負います。

固定金利ローンと変動金利ローンの中間のような、当初固定金利(一定期間固定金利)のローンもあります。当初の一定期間を固定金利とするもので、固定金利とする期間が長い程、利率が高くなります。

§2-③ 毎月の返済額はどのように決まるのか~元利均等返済と元金均等返済~

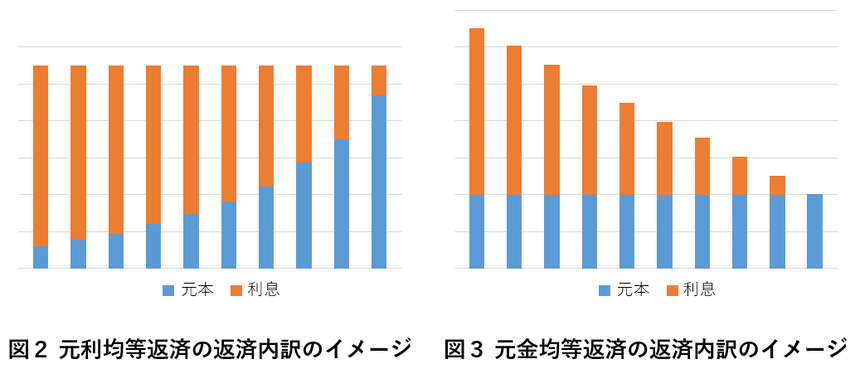

ローンで借りたお金は利息を付けて返します。ローン返済額は、借りたお金(元金)と利息の合計額(元利合計)となります。ローンの返済方法には元利均等返済と元金均等返済があり、どちらを選ぶかによって返済する元利合計額が異なります。

元利均等返済はその字のとおり、返済する元金と利息の合計額が毎月一定の返済方法です(図2)。この方法のメリットは、返済期間を通じて返済額が一定のため、ローンの返済計画が立てやすいことです。また、元金均等返済と比較すると返済を始めた初期のころの返済額が少ないため、購入直後は何かと物入り、若くて収入が多くないなど、返済初期の家計の状況にフィットする側面があります。一方で、返済期間を通じて支払う利息の総額は元金均等返済より多くなります。

元金均等返済もその字のとおり、毎月同額の元金を返済する方法です。利息はローン残高にかかるので、残高が多い返済初期には多くの利息を払い、終わりに近づくにつれて少なくなります(図3)。返済初期の返済額が多くなりますが、元金の返済が早く進むため支払う利息の総額は低額となり、総返済額は元利均等返済よりも小さくなります。返済初期の返済に耐えることができるのであればこちらの方が有利という側面があります。

§2-④ ボーナス時に多くを返すことはできるのか~毎月払いと毎月・ボーナス併用払い~

元利均等返済を選択すると毎月同額の元利金を返済することになり、元金均等返済を選択すると毎月同額の元金を返済することになります。このように借入金額を毎月に割り振って返済する方法を毎月払いといいます。毎月払いの他に、借入金の返済を年2回のボーナス時に割り振る方法を毎月・ボーナス併用払いといいます。年間の返済金額の4~5割までボーナス月に割り振ることできるため、通常の月の返済額は低額になりますが、ボーナス月の返済額が多くなります。確実にボーナスをもらい続けることができる見込みがある場合に検討することになります。

§3 団体生命保険

住宅ローンの返済は長期に及ぶため、その間に病気や事故など、ローンを返済できない状況が発生する可能性が否定できません。ローンが返済できなくなると図1で示すように金融機関は抵当権を行使してマンションを売却してしまい、家族は住む場所を失ってしまいます。このようなシナリオから家族と資産を守るために生命保険を利用します。

住宅ローンを借りる際に、団体生命保険といわれる生命保険に加入しておけば、ローン契約者が死亡した場合に保険会社がローン残額と同額の保険金を金融機関に支払い、住宅ローンが完済されます。家族にはマンションが残るので、そこで引き続き生活することも、売却して生活資金に充てることも可能となります。

§4 住宅ローン減税

分譲マンションを購入するなど、住宅を取得するためにはローンを利用することが多くなります。多額の住宅ローンを組んで住宅を取得する者を支援する制度として住宅ローン減税(住宅借入金特別控除)があります。住宅の購入については、10年以上のローンであるなどの条件をみたすことにより、年末の住宅ローン残高の1%(年間最大40万円)の金額を毎年の所得税額から控除できる制度です。控除期間は10年ですので、住宅ローンをすることによって、最大400万円の所得税が控除されます。

おわりに

「住宅ローン」は返済期間、金利、返済内訳、ボーナス併用などの種類があります。十分な知識をつけ最適のローンを選択しましょう。分譲マンションの購入を検討する際には、「住宅ローン」の十分な知識と自分の状況・収入あった最適な選択することが大切です。

この記事の執筆者

明海大学 不動産学部 教授

学部長 中城 康彦氏

【専攻分野】

不動産企画経営管理、不動産鑑定評価、建築設計、不動産流通

【経歴】

1979年 福手健夫建築都市計画事務所

1983年 財団法人 日本不動産研究所

1988年 VARNZ AMERICA, Inc.

1992年 株式会社 スペースフロンティア 代表取締役

1996年 明海大学 不動産学部 専任講師

2003年 明海大学 不動産学部 教授

2004年 ケンブリッジ大学土地経済学部客員研究員(2005年3月まで)

2012年4月 明海大学 不動産学部長 不動産学研究科長

【主な受賞歴】

2015年 都市住宅学会論文賞

2015年 資産評価政策学会論説賞

2016年・2014年・2013年 日本不動産学会論説賞

この記事の問い合わせ:nakajo@meikai.ac.jp

明海大学HP:http://www.meikai.ac.jp/